关于气候变化和投资风险的四个误区

投资者必然是风险计算方面的专家。他们在不断变化的世界中寻找新的、有时是意想不到的经济挑战,这样他们就可以把钱投到最有可能增长的地方。今天,金融机构正面临着一项经济挑战,它将从根本上改变我们的经营方式——气候变化。

气候变化是一个风险,虽然显著,常常是由金融界误解。全球变暖介绍的风险,从物理,金融,监管和声誉的新的,复杂的和交织层。

因此,世界资源研究所和联合国环境规划署金融倡议与来自金融部门的150多名参与者合作,创建了《碳资产风险讨论框架》帮助金融机构的工具进行识别和理解气候相关的风险,其投资组合的艰巨任务。

该框架还旨在消除气候变化和投资风险,包括相关的常见的误区:

误区1:气候变化的实际影响是主要的气候风险投资者的脸

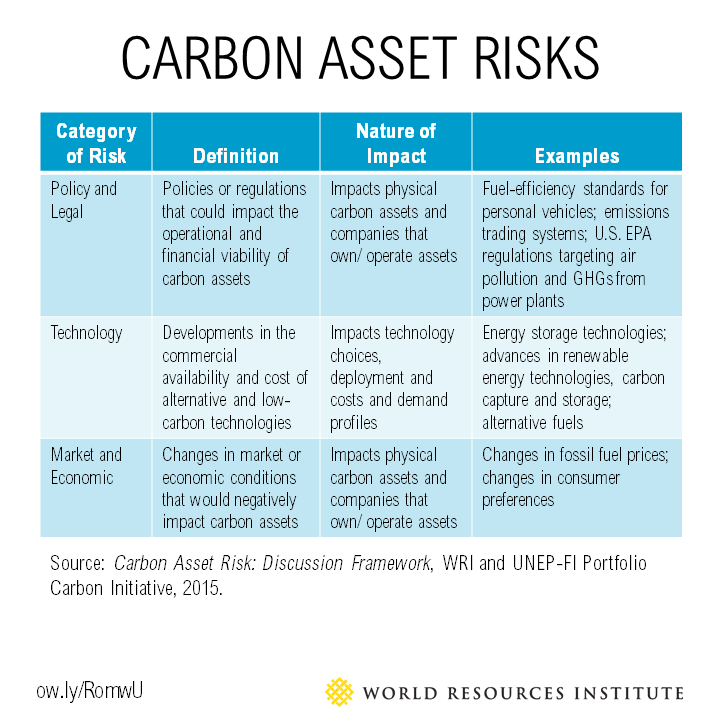

气候变化可能会给企业、投资者和银行带来灾难。想象一下被风暴潮摧毁的沿海房产,或者在干燥无情的高温下枯萎的庄稼。然而,尽管这些实体风险应得到认真对待,投资者也必须考虑非实体风险。企业面临着与气候变化相关的非实体金融风险- - - - - -“碳风险”- - - - - -四个领域:政府监管;经济市场;技术;和公众的意见。

随着全球经济的转型低碳之路未来几年,企业可能会在这些领域的某些或全部领域面临挑战,这取决于它们的业务模式和适应能力。当这些风险威胁到投资者和贷款人的负金融回报时,这被称为“碳资产风险”。

以可再生能源市场出人意料的快速增长为例。25年前,可再生能源是是它的三到四倍如化石燃料电力。与预期相反,成本下降了一半或更多,大多数新能源正在开发中是可再生。企业和投资者继续严重依赖化石燃料的需求可能会发现自己已经过渡到可再生能源企业的竞争力。

误区2:减少我的投资组合的碳足迹自动降低碳我的资产风险

一些专家正在转向碳足迹,或测量跨越投资者的投资组合的排放量,以评估投资组合的风险暴露。虽然足迹可以帮助揭示其中暴露的碳资产风险可能在于,它无法预测的风险。

要知道个人投资是否有风险,投资者必须考虑其他风险因素,如产品和服务多样化、被投资企业的地理位置、投资产品的流动性和期限,以及当地法规。例如,在新兴市场的股票投资,可能比在发达市场公司的股票投资更晚受到监管规定的影响。

误区3:当企业面临着气候变化相关的风险,这些风险被自动转移到投资者或贷款人

对碳资产风险的评估,没有放之四海而皆准的标准,即便投资对象或借款人确实面临碳风险。风险转移是否存在取决于财务关系的类型和持续时间以及公司的资产和战略。这可能会让金融机构和分析师感到沮丧,因为他们正在寻找一个全行业的答案来回答这个问题:“我们应该担心吗?”

例如,对完全由燃煤电厂组成的发电机组进行股权投资,其风险要高于对由煤炭、天然气、太阳能和风能资产组成的多元化投资机组进行股权投资。这两项投资都有潜在的碳资产风险,但第二项投资的多样化保护了投资者。

谬论四:投资者不会欢迎政府对私营部门进行更多与气候相关的监管

12月,各国将在联合国气候大会上达成一项新的国际气候行动协议巴黎cop21峰会。新的公共政策可能会从该协议中产生,对私营部门产生巨大影响。

随着峰会的临近,各国政府已经提出了各自的气候行动计划(国家自主贡献)2020年之后的时期,而巴黎结果很可能是一个转向低碳,活力的经济提供显著新的动力。随着运动这些新政策,这将变得更加重要,以评估和管理碳资产风险。

通过实施明确的法规和政策,我们的政治领导人可以让我们走上一条通向可持续未来的道路,同时帮助稳定金融市场。金融部门需要12月在巴黎举行的谈判代表展示出果断的领导力,政策制定者需要将协议转化为有意义的、明确的政策。

这是我国经济历史上的一个关键时刻,许多部门和行业都在寻求彻底改革其商业模式和业务。与此同时,全新的产业正在崛起。随着金融家们脚下的地板在移动,那些积极、准确地评估和管理气候变化各种影响的机构最有可能在未来几十年取得成功。

这个故事最早出现在: