今年标志着自从投资者承诺的行动以来的第一届年度股东大会(AGM)季节气候行动和管道符合巴黎协议的目标。AGMS,公司股东及其董事会的年度会议,为股东投票提供了某些主题的机会,提出问题和挑战公司的战略和方向。活动家投资者 - 越来越多的主流投资者 - 使用AGM来筹集气候决议,从呼吁加大透明度和气候有关的披露,要求公司设定气候排放减排目标。

股东参与是投资者必须影响实体经济的主要工具之一。它正在获得股东倡议的兴起,如气候行动100+并且通常呈现为打孔器仪器的替代品夺取。投资者在agm季节期间如何从事气候问题也是最透明的方式之一,它可以证明它是否符合其巨大的气候管理。

随着2020年的agm季节在6月底前来近距离接近,我们占据了今年的决议 - 以及投资者是否在宣布气候野心后走路。好消息是,尽管在虚拟这个agm季节进行了挑战,但股东就气候变化的行动是as。在这里,我们看看今年的三个积极发展,我们希望在未来的AGM中看到什么。

股东参与是投资者必须影响实体经济的主要工具之一。

1.超越标准与气候相关的风险披露

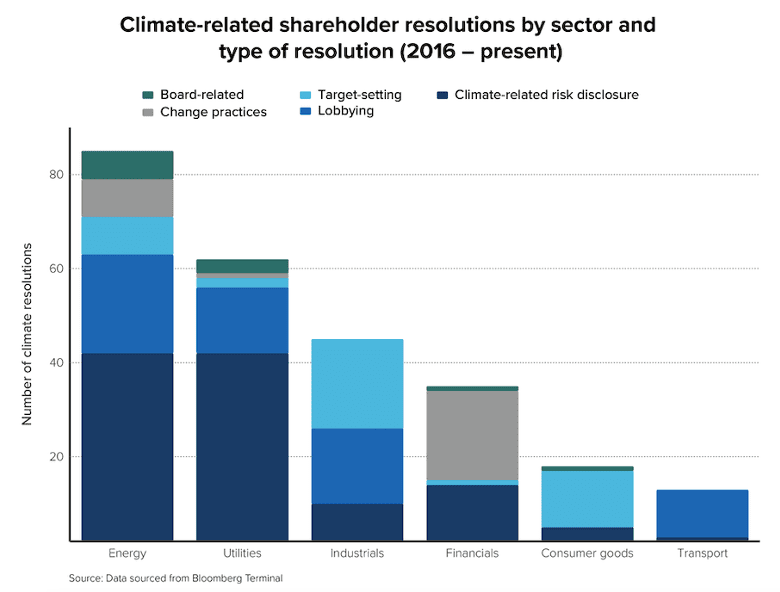

到目前为止,迄今为止大多数气候决议都促使公司披露气候变化可能对其业务带来的风险和机会(见下文展览) - 鉴于投资者需要投资决策的合理要求。虽然这些努力持续下去,但今年也看到了投资者的上涨,要求公司披露他们的游说实践。

要求公司报告他们的游说超越了“标准披露”建议并展示了对气候落后的声誉风险的越来越苛刻。在一个主要的胜利中,提交的决议雪佛龙通过了大多数投票,要求能源公司披露其游说如何与巴黎协议中列出的气候目标对齐。

除了往返决议案的惯例石油和天然气嫌疑人外,还向投资者提交了主要运输公司,如通用汽车,联合航空公司和三角洲等主要运输公司。betway必威娱乐这些提案正在推动当事人对气候相关的运输法规的影响更加明显:今年,汽车制造商成功地开门了回滚燃油效率标准在美国,虽然主要航空公司正在提议“重新审视”该部门的排放目标鉴于对该部门的苍白合作伙伴关系。

2.从目标设置到气候排列的策略

多年来,股东已经超越披露,要求公司采取气候目标,帮助压力世界上最多的多家碳化碳化公司的零排放目标。虽然最近的净零净零承诺来自壳牌,BP,总和和Repsol等石油专业的承诺,标志着该行业的大幅跃升,这些目标都没有一致有1.5摄氏度的排放路径。

“我们看到越来越多的大型污染者将净净值净归零2050年,但未能支撑这些具有短期或中期排放量的承诺,”竞选法律经理Jeanne Martin表示,这是一名U.K.的亚太区。“投资者的下一步是确保承诺通过可靠的过渡计划来支持。”

投资者已经通知了这一差距,并推动公司努力的野心。提交给壳牌,总和挪威石油和天然气公司驻地的决议呼吁公司设定“巴黎对齐”排放目标以及制定满足这些目标的计划。虽然这些决议都没有得到股东的多数支持,但他们表明,模糊的长期承诺不再可能是足够的:投资者越来越多地寻找物质,而不仅仅是风格。

3.审查的金融机构

虽然气候决议往往是针对直接负责排放物体的能源公司,但2020年agm季节的一个特征是一项专注于金融机构的气候行动。

作为一个例子,JP Morgan Chase看到了几个高调的气候导向股东行动,在5月底前往其AGM。在其中,由纽约市议会斯科特斯特克格引领的一群公共养老金基金推出了努力,努力追逐摩根队董事会成员和前埃克森首席执行官李雷蒙德,由于他的历史抵消了气候风险。在对这种努力的强大支持的迹象中,该公司宣布了意图将Raymond替换为主管到夏季结束时,在措施可能会上投票之前。

我们看到越来越多的大型污染者将净净值纳到2050,但未能支撑这些承诺,短期或中期排放减少目标。

另一项决议们将看到银行提升贷款活动引起的气候影响的披露。衡量标准被击败,它的近代票价48.6%向管理层发出明确的信号,即投资者的广泛联盟对JPM的气候记录深感关切。

2020年股东气候行动趋势也导致了第一次在日本公开交易公司发送的气候变化决议。一群Mizuho金融集团的股东,日本第三大银行和煤炭厂的主要贷款人,为该公司致电计划和企业目标致电通过巴黎协议更好地对准商业实践。

Mizuho通过宣布它会回应停止融资新的煤炭力量植物及结束所有贷款到2050年。在英国,投资者活动人士萨尔接导委员会将据称巴克莱停止融资与巴黎协议没有对齐的能源和公用事业公司 - 首先提交欧洲银行。巴克莱最终制定了自己的管理支持的决议,旨在实现2050年净零投资组合排放量,批准了99%的股东支持。

值得注意的是,jpm,巴克莱和mizuho都在全球十大银行为化石燃料融资。虽然今年的决议得到了混合成功,但增加对更全面的气候政策的支持可能会导致更积极主动的行动,并且可能是其他大型银行投资者增加行动的迹象。

期待:在未来的AGMS中我们希望看到什么

今年继续和日益增长的气候决议支持是一个受欢迎的迹象,即投资者仍然专注于气候行动,即使在科夫德 - 19危机中的主要经济中断。我们概述的趋势 - 审查了企业对气候政策的影响,越来越愿意符合与巴黎目标的更加粒度目标,以及超越能源部门(如运输和财务)的股东参与 - 正在进行的迹象继续发展和成熟。

气候变化是对经济的真正威胁。

展望未来,我们希望看到股东气候行动继续走向主流。虽然对决议的支持从2019年开始增加到23%,而今年的决议近40%是由于投票前的公司承诺而被撤回,但许多人仍未收到足够的投票。那必须改变。

大型资产管理人员的更大参与可以走长途促进支持,并将与最近来自主要资产管理参与者的承诺一致黑石。正如Ceres股东参与主管所指出的,三大资产管理人员 - Blackrock,Vanguard和State Street - 有时可以拥有20%至25%的公司,为他们提供了对投票结果的超额影响。

Berridge表示,他们应该越来越多地举办投票权来工作。"Climate change is a real threat to the economy. When you’re a widely diversified, long-term investor, you’d want to address systemic risks like climate change. And engagement is really the only way for you to manage risk within an index fund — a product category these firms dominate."

最终,金融部门可以通过股权直接影响企业战略,并通过塑造和资本成本来促进实体经济中的脱碳。关于股东决议的强劲参与和关于放置资本对排放影响的重要性的强烈信号是金融部门越来越兴趣和对抗气候变化行动的令人鼓舞的迹象。